C.P.C., L.D. y E.I. Mauricio Trahyn Bautista

CEO de Reingeniería de Administración, S.C. Miembro de la Comisión de Certificación en la Calidad de los despachos. mtb@raadmon.com.mx

Los empresarios actualmente se encuentran en un entorno financiero y fiscal muy comprometido en cuanto al cumplimiento de las normas regulatorias fiscales. Este compromiso se deriva del desconocimiento, de razones ideológicas, de malas prácticas, de la desconfianza en sus gobernantes, entre otros motivos.

Sin embargo, surgen interrogantes al hablar de impuestos: ¿Por qué se deben cumplir todas las leyes fiscales?, ¿Es legal el pago de impuestos?, ¿Estamos obligados como empresarios al pago de impuestos?, ¿Todas las empresas pagan?, ¿Qué autoridad tiene la facultad de recaudar los impuestos?, ¿Quién dio esa potestad de recaudar y distribuir?

Algunos autores subrayan el carácter objetivo de la economía financiera, Para Cosciani profesor (italiano), en su obra “Principios de la ciencia de la hacienda” nos dice que, el impuesto no es solamente un hecho económico o financiero, sino que es objeto de actitudes colectivas e individuales. (Mehl, 1964)

Por lo tanto, vemos la importancia de los impuestos y su finalidad, en las finanzas del Estado para cumplir sus obligaciones con el Sujeto Pasivo (Gobernado).

El Estado, para cumplir con sus funciones y garantizar el derecho a la vida, la justicia y la libertad, necesita recursos financieros. Una de las formas de obtenerlos es la recaudación tributaria. El sujeto activo, que es el órgano rector del Estado, exige al sujeto pasivo, que es el contribuyente, que contribuya de forma obligatoria para sufragar los gastos públicos.

De acuerdo con lo anterior, entendemos que existe una estrecha relación entre el sujeto activo y el sujeto pasivo, que se conoce como relación jurídica tributaria. En esta relación, el sujeto activo tiene la obligación de hacer cumplir las leyes para garantizar los derechos humanos, la libertad, la igualdad y la justicia de todos los miembros de la sociedad, anteponiendo el bien común. El sujeto pasivo, por su parte, tiene la obligación de contribuir de forma coactiva.

Siguiendo este orden de ideas encontramos al Estado como órgano rector. Hace uso del poder al servicio de sus ciudadanos con el Objetivo de que prime el bien común, El bien común “no se refiere al bien de todos como si todos fueran una unidad real, sino a la transformación del Ser interior, de esa transformación a la perfección, lo que más ha querido y más ha gustado Ser.

Ahora bien, para poder hacer sus funciones el Estado y garantizar ese bien común, de ahí la importancia de los impuestos, ya que son una parte fundamental del Estado, y su correcto funcionamiento es esencial para el bienestar de la sociedad.

Promover el bienestar, la prosperidad y la seguridad de los ciudadanos.

Administrar sus programas y los asuntos públicos según el mandato de sus ciudadanos.

Mantener el orden y el cumplimiento de las leyes.

El Estado tiene la obligación de promover, respetar, proteger y garantizar los derechos humanos de conformidad con los principios de universalidad, interdependencia, indivisibilidad y progresividad.

Tiene la obligación de promover, respetar, proteger y garantizar:

- La Salud, Educación, Trabajo.

- La Seguridad Pública.

- La Justicia con base a la Constitución.

- La Conciencia de su Identidad.

- La Circulación libre de sus ciudadanos dentro del territorio.

- Garantizar el derecho al sufragio universal.

- Entre otras.

Para poder cumplir con sus principales objetivos y sus obligaciones el Estado se hará llegar de “Recaudación Tributaria”, El Sujeto Activo le exigirá de forma obligatoria al Sujeto Pasivo que contribuya para sufragar los Gastos Públicos.

Este tema no es nuevo en nuestras sociedades, en la época del Imperio, el sistema fiscal alcanzó un alto grado de perfección, el impuesto directo está representado principalmente por el “tributum” (o “stipendium”) que se basa en el censo (de ahí la expresión “tributum ex cen-sum”). El censo es a la vez un registro de la población y un catastro. El “tri butum” está formado por dos “cédulas”: el “tributum soli”, un tipo de impuesto territorial, y el “tributum capitis” que ya es una capitación graduada. Pero la primera “cédula” tendió a absorber a la otra, gravando pues casi exclusivamente la riqueza territorial.

En nuestro país, en el artículo 31 fracción IV de nuestra carta magna, nos recuerda nuestras obligaciones, “Contribuir para los gastos públicos, así de la Federación, como de los Estados, de la Ciudad de México y del Municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes”

Así mismo, en el Artículo 1º del Código Fiscal Federación (CFF). – Las personas físicas y las morales están obligadas a contribuir para los gastos públicos conforme a las leyes fiscales respectivas…

Y no se nos puede olvidar el Artículo 4º (CFF), que a la letra dice, Son créditos fiscales los que tenga derecho a percibir el Estado o sus organismos descentralizados que provengan de contribuciones, de sus accesorios o de aprovechamientos, incluyendo los que deriven de responsabilidades que el Estado tenga derecho a exigir…

El Sujeto Pasivo (contribuye) debe cumplir con sus obligaciones para sufragar los Gastos Públicos, el Estado puede utilizar el poder legal para hacerlo cumplir

Artículo 70.- La aplicación de las multas, por infracciones a las disposiciones fiscales, se hará independientemente de que se exija el pago de las contribuciones respectivas y sus demás accesorios…

Artículo 92.- La Secretaría de Hacienda y Crédito Público tendrá el carácter de víctima u ofendida en los procedimientos penales y juicios relacionados con delitos previstos en este Código…

Artículo 102.- Comete el delito de contrabando quien introduzca al país o extraiga de él mercancías:

- Omitiendo el pago total o parcial de las contribuciones…(Código Fiscal de la Federación, 2024)

Artículo 108.- Comete el delito de defraudación fiscal quien, con uso de engaños o aprovechamiento de errores, omita total o parcialmente el pago de alguna contribución u obtenga un beneficio indebido con perjuicio del fisco federal… (Código Fiscal de la Federación, 2024)

“Artículo 109. Será sancionado con las mismas penas del delito de defraudación fiscal, quien:

- Consigne en las declaraciones que presente para los efectos fiscales, deducciones falsas o ingresos acumulables menores a los realmente obtenidos o valor de actos o actividades menores a los realmente obtenidos o realizados o determinados conforme a las leyes.(Código Fiscal de la Federación, 2024)

Ley Federal Contra de la Delincuencia Organizada en su Artículo 2 dice:

“Artículo 2. Cuando tres o más personas se organicen de hecho para realizar, en forma permanente o reiterada, conductas que por sí o unidas a otras, tienen como fin o resultado cometer alguno o algunos de los delitos siguientes, serán sancionadas por ese solo hecho, como miembros de la delincuencia organizada: …

VIII. Contrabando y su equiparable, previstos en los artículos 102 y 105 del Código Fiscal de la Federación

VIII Bis. Defraudación fiscal, previsto en el artículo 108, y los supuestos de Defraudación Fiscal Equiparada, previstos en el artículo 109, fracciones I y IV, ambos del Código Fiscal de la Federación, exclusivamente cuando el monto de lo defraudado supere 3 veces lo dispuesto en la fracción III del artículo 108 del Código Fiscal de la Federación; …

El Estado como rector y fundamentado en el artículo 25 de la Constitución Política de los Estados Unidos Mexicanos (CPEUM) que a la letra dice:

Artículo 25. Corresponde al Estado la rectoría del desarrollo nacional para garantizar que éste sea integral y sustentable, que fortalezca la Soberanía de la Nación y su régimen democrático y que, mediante la competitividad, el fomento del crecimiento económico y el empleo y una más justa distribución del ingreso y la riqueza, permita el pleno ejercicio de la libertad y la dignidad de los individuos, grupos y clases sociales, cuya seguridad protege esta Constitución. La competitividad se entenderá como el conjunto de condiciones necesarias para generar un mayor crecimiento económico, promoviendo la inversión y la generación de empleo.

El Estado velará por la estabilidad de las finanzas públicas y del sistema financiero para coadyuvar a generar condiciones favorables para el crecimiento económico y el empleo. El Plan Nacional de Desarrollo y los planes estatales y municipales deberán observar dicho principio.

De acuerdo con el análisis de este artículo y a la investigación que he desarrollado, la Autoridad Hacendaria es muy exigente en su aplicación y poco Ética en cumplir su objetivo Principal.

Un Presupuesto de Egresos neto pagado de 9 billones 21,995.2 millones de pesos. Ejercicio fiscal 2024 se prevé un déficit presupuestario de 1 billón 693,000 millones de pesos, equivalente a 4.9% del PIB.

El Gobierno de México sigue comprometido con una transformación de fondo dirigida a redefinir la concepción de servicio público, el combate a la corrupción, la reasignación de recursos para los fines más prioritarios de la vida pública nacional y la reorientación de las políticas públicas hacia programas y proyectos que requieren de una asignación que potencie el alcance de sus acciones y contribuya a un desarrollo con bienestar.

(Dejo esas ligas para más información respecto al Presupuesto).

Ahora bien, nos damos cuenta los esfuerzos del Estado que realiza para cumplir con su objetivo, pero no alcanzan para satisfacer al Sujeto Pasivo, al no efectuarse este, se genera un ambiente de desconfianza entre ambos Sujetos.

El Sujeto Activo Debe asegurar al Sujeto Pasivo una transparencia en el manejo de cuenta pública y suministrar lo mínimo vital para el ciudadano, como Salud, Educación y Seguridad de CALIDAD, de todos es sabido la precaria calidad de estos servicios que otorga el Estado, Si Este no alcanza a cumplir con su objetivo que es el “bien común”, la Teleología del impuesto no se cumple.

Dice la teoría tomista de las causas del Impuesto, los requisitos que han de concurrir en él (Impuesto) para que sea justo. Se puede exponer según Santo Tomás:

El Impuesto será justo cuando a los ciudadanos se les garantice el servicio relacionado con el del “bien común”. Esta es la causa final. La que justifica por su fin.

El Impuesto solo es lícito cuando se ordena al bien común. Esto es, se exige para financiar unas actividades que sean necesarias o útiles al bien común.

Ahora bien, tomando el ejemplo del presupuesto a las instituciones que atienden a los sectores más desfavorecidos, como la SSA o el IMSS-Bienestar, crecerá 2.2% (8 mmdp) frente a 2022, pero los recursos del IMSS, ISSSTE, Sedena y Marina, que atienden a la población asegurada, aumentarán 7.8% (45 mmdp). Este crecimiento provocará que el gasto en salud orientado a las personas con seguridad social sea 68% mayor frente al de las no aseguradas. Se trata de la mayor brecha desde 2007.

Siguiendo este orden de ideas, el presupuesto que se le entrego a los Partidos Políticos $ 6 mil 233 millones 510 mil 798 pesos (INE) sabemos de la importancia de la democracia en nuestro País es conveniente para vivir en armonía. En una democracia ideal la participación de la ciudadanía es el factor que materializa los cambios, por lo que es necesario que entre gobernantes y ciudadanos establezcan un diálogo para alcanzar objetivos comunes, ¿Se cumple, según lo escrito en la definición que obtuve en la liga “gob.mx/inafed/articulos/la-democracia?”

https://www.gob.mx/inafed/articulos/la-democracia

Se podrían modificar las reglas para los Partidos Políticos, por ejemplo, los Políticos del Partido del PRI ahora son militantes del partido Político de MORENA, así como también, los militantes del PAN hacen coalición con los militantes políticos del PRD, sus ideales en años pasados eran contrarios, uno era de derecha y otro de izquierda, “será que entonces no hay razón de existir de tantos partidos políticos”, si se disminuye el Presupuesto para estos, el dinero ahorrado, que se destine a los servicios de Salud y/o Educación.

“Para qué la ciudadanía quiere tantos partidos Políticos, con tan poca Educación no se sabe elegir a los candidatos y son manipulados por estos”, al haber grandes necesidades de comer o de salud, es fácil vender el Voto.

En ese orden de ideas, podemos concluir que si no se alcanza lo mínimo vital para vivir, el impuesto en México es un acto ilegal.

Por otro lado, la teoría para Evelyn-Gregory dice que:

Toda persona puede organizar sus negocios de modo que sus impuestos sean los más bajos que sea posible; no está obligado a elegir el procedimiento que dé más ingresos le dé al tesoro”. (Leaños, 2023)

Entendemos que el Bien común según:

Delos: “El bien común es el conjunto organizado de las condiciones sociales gracias a las cuales la persona humana puede cumplir su destino natural y espiritual”.

Le Fur: “El mismo bien común está sometido a la justicia”, en cuanto que debe alcanzar a todos y no a una clase determinada; alcanzarles, como mínimo irrenunciable, en aquello que demanda, como condición misma de su existencia, la dignidad personal.

Radbruch: “Allí donde la injusticia del derecho positivo alcance tales proporciones que la seguridad jurídica garantizada por el derecho positivo no represente ya nada en comparación con aquel grado de injusticia, no cabe duda de que el derecho positivo injusto deberá ceder el paso a la justicia”.

El bien común abarca el conjunto de aquellas condiciones de la vida social, con las cuales los hombres, las familias y las asociaciones pueden lograr con mayor plenitud y facilidad su propia perfección. (ética fiscal; Leaños, 2023)

Con estas aportaciones, elaboro el análisis jurídico respecto a los legisladores quienes son los representantes del “Pueblo”, y son ellos mismos, los que deberían regular que el contribuyente elija su Régimen de contribución de los que actualmente están vigentes, por ejemplo:

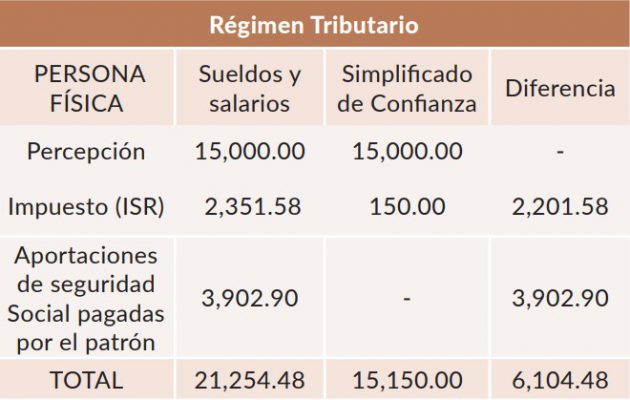

Tabla elaborada por Mauricio Trahyn, cálculos realizados con bases mensuales el ahorro seria $73,248 al año.

Tabla elaborada por Mauricio Trahyn, cálculos realizados con bases mensuales el ahorro seria $73,248 al año.

Si la responsabilidad del contribuyente es llevar una contabilidad transparente (espejo) y cumplir con sus deberes impositivos, también sería correcto que lo dejaren comprar su seguridad social a través de una póliza de seguros, con la diferencia que se obtuvo en el régimen de tributación $73,248 al año, lo que alcanzaría el tener un mejor servicio (servicio Médico, aportación de retiro y su fondo de vivienda), o en su caso le convendría más que el servicio que le otorga el Estado; así mismo las instituciones que actualmente de gobierno que prestan estos servicios tendrían más competencia, podría disminuir la corrupción en los sectores de gobierno en la prestación dichos servicios.

El Estado, como rector en busca del bien común, no ha cumplido con su principal objetivo. El sistema de gobierno se ha sumergido y se ha mantenido desde hace décadas en un espiral sin fin. Hemos de observar que en los últimos 20 años han sido diferentes partidos políticos los que nos han gobernado y los resultados son los mismos: no hay crecimiento económico que ayude a los ciudadanos a salir de la pobreza, al contrario, esta se ha incrementado. El sistema de salud es pésimo, con desabastecimiento de medicamentos. La educación es precaria; los últimos resultados del Programa para la Evaluación Internacional de Alumnos (PISA), prueba realizada por la Organización para la Cooperación y el Desarrollo Económico (OCDE), posicionan a México en penúltimo lugar países evaluados 137, solo delante de Colombia (IMCO, 2023). No podría dejar fuera la seguridad, tan solo en lo que va del sexenio van más de 150,000 homicidios dolosos.

¿A qué se deben los fracasos de los gobiernos? La corrupción, la impunidad, el crimen organizado, entre otros factores, son un cáncer que lacera a la ciudadanía. Se tiene que buscar una transformación a través de los valores y principios de los mismos ciudadanos. Aunque parezca poco o nulo, debemos poner nuestro granito de arena. Nosotros, los asesores, debemos ser ese ejemplo, con nuestra ética y sus diversas ramas, como la deontología. Decía Schopenhauer, filósofo:

“Sostenerse firmes en los principios, seguirlos a despecho de los motivos opuestos, es poseerse a sí mismo”.

“Los actos y la conducta de un individuo y un pueblo pueden modificarse por los dogmas, el ejemplo y el hábito”.

Ejemplaridad:

También se debería fomentar los empleos de calidad, la OCDE señala que necesario establecer un sólido marco de política macroeconómica, un entorno favorable para el crecimiento y políticas que permitan a las Personas adquirir competencias que evolucionen en consonancia con las necesidades de empleo.

Sugerimos expansión de negocios exitosos, saber para qué somos buenos y exportar los productos haciendo más fuertes a las empresas y generando fuentes de empleos. Programas como el Pro-México.

Para generar empleo de calidad y mejorar el mercado laboral, también es necesario contar con un sistema de educación y formación eficiente. Para ello, es necesario que los empresarios inviertan en capacitación y que el Estado les otorgue un subsidio del monto que hayan pagado, mismo que podrán acreditar contra el impuesto causado de ISR. De esta forma, los trabajadores podrán contar con las competencias requeridas por los empleadores y tendrán oportunidades e incentivos para educarse y formarse a lo largo de su vida laboral.

Es urgente que nuestros estudiantes tengan una verdadera educación integral. Tanto la parte intelectual como los valores son importantes. Se puede hacer un mejor desarrollo de los estudiantes sembrando valores de responsabilidad, respeto, trabajo en equipo e innovación, entre otros.

En lugar de plantear una política de creación de empleo, se debe plantear una política de mejora de las condiciones de vida de la gente. Es decir, que cuando la gente trabaje menos horas pueda ganar el mismo salario. La tecnología hoy nos lo permite.

Por último, y no menos importante, comentaré que en nuestro país la informalidad es un factor importante porque frena el pago de impuestos y genera descontento entre los que sí pagan. El sujeto activo debe urgentemente seguir buscando opciones que regulen a esta población. Al mes de agosto de 2023, según el Instituto Nacional de Estadística y Geografía (INEGI), la Población Económicamente Activa (PEA) fue de 61 millones de personas. De acuerdo con la Encuesta Nacional de Ocupación y Empleo (ENOE), en agosto de 2023, el 55% de la PEA se encontraba en la economía informal.

https://www.inegi.org.mx/temas/empleo/

Hay que seguir buscando ampliar el Registro Federal de Contribuyentes (R.FC.) propongo, que a las Personas Físicas que se encuentren en la economía informal y se inscriban al RFC.

Se les dé un incentivo en los primeros años, Ejemplo:

Del Impuesto sobre la Renta (ISR) propio que hayan pagado, se les deposite el 3% a su cuenta individual de retiro, y que este no se pueda retirar hasta su pensión o jubilación.

Asimismo, se les subsidie con un 50% de las cuotas obrero-patronales al inscribirse al Instituto Mexicano del Seguro Social (IMSS) como patrones.

Actos Jurídicos que hacen la diferencia de estar regularizados y formar parte de la Población Económicamente Activa.

Descarga gratis nuestra revista Excelencia Profesional dando clic aquí

¡Mantente al día con el mundo de la contaduría!

Suscríbete a nuestro boletín informativo “Conversatorio Contable”, exclusivo de la Asociación Mexicana de Contadores Públicos. Recibe cada lunes las últimas noticias, tendencias, y consejos prácticos directamente de los expertos. ¡Únete a nuestra comunidad y lleva tu práctica contable al siguiente nivel!

Suscríbete