Dr. Adolfo Vasconcelos Perez

Contador Público, Asesor Fiscal y Negocios Independiente, Investigador en Derecho Fiscal y Docente en Áreas Derecho Fiscal, Impuestos, Negocios, Contabilidad y Finanzas. cp.adolfovasconcelos@gmail.com

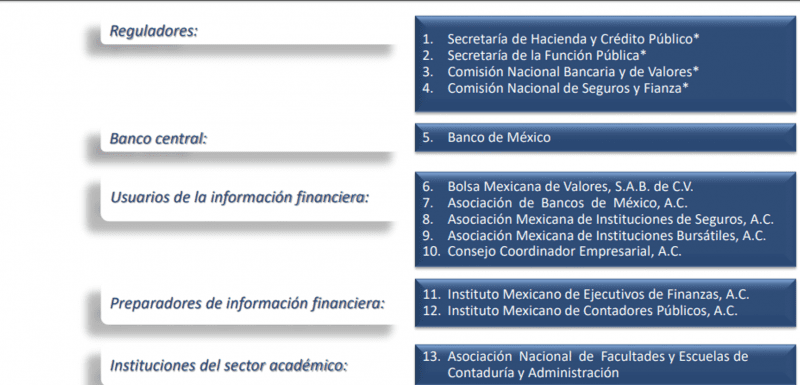

El Consejo Mexicano de Normas de Información Financiera y de Sostenibilidad A.C. (CIFIN), fundado en el año de 2001, constituido por los siguientes 13 organismos:

Claramente se puede observar, el CINIF, no obstante, al ser una Asociación Civil, en términos que la legislación en la materia regula, su conformación se encuentra constituida por un grupo de instituciones pertenecientes al segmento público y privado.

De esta manera surge la interrogante ¿cuál sería el interés de la Secretaria de Hacienda y Crédito Público (SHCP), la Secretaria de la Función Pública (SFP), Comisión Nacional Bancaria y de Valores (CNBV), Comisión Nacional de Seguros y Fianzas y el Banco de México (Banxico) de formar parte de la los Asociados del Comité de Nominaciones del CINIF? ¿Estas instituciones no se encontrarían extralimitando sus funciones y atribuciones al intervenir en un organismo que su finalidad es la de desarrollar normas que homologuen la elaboración de la información financiera de las entidades privadas?

Debemos entender como derecho privado, “al que se refiere a la utilidad de los particulares; es decir, el que reglamenta sus diferentes relaciones y actividades”[1] , lo anterior sin adentraros en sus interesantes antecedentes como fuente primaria del derecho romano y su clasificación natural, de gentes o civil.

Las NIF, por su naturaleza jurídica de pertenencia a derecho privado y la autorregulación del gremio financiero a ceñirse a sus disposiciones para la homologación en la emisión de información financiera, trae aparejado la voluntad de cumplimiento y observancia sin el menester a sanciones o multas aparentes ante su inobservancia por parte de autoridad competente.

Estos planteamientos nos repiten la interrogante: si las NIF son desarrolladas por parte del CINIF una asociación civil y las primeras pertenecen al derecho privado ¿cuál es el interés de las instituciones pertenecientes al sector público de inmiscuirse en la investigación, desarrollo y elaboración de dichas normas?

DESARROLLO

Hans Kelsen[2], refería en su Teoría Pura del Derecho, la necesaria e inherente jerarquización de las normas, de las cuales, la base sobre la cual debería de descansar todo el sistema jurídico positivo, era a partir de una norma fundamental o constitución política, sobre la cual, las disposiciones secundarias, otorgaran y garantizaran los derechos y obligaciones nacidos en base esta norma fundamental, considerando el hecho que la publicación de dicha teoría se realizó en el año de 1934 en la Alemania, año que Adolf Hitler se convirtió en dictador al homologar la Cancillería y Presidencia de la entonces Alemania, y al día de hoy , 90 años después, el derecho ha evolucionado a partir del reconocimiento de los derechos humanos y la labor que los organismos internacionales han realizado en términos de la interpretación de estos en la legislación doméstica, como es el caso de México y la Suprema Corte de Justicia de la Nación (SCJN) en el control difuso[3], control de convencionalidad[4], principio pro-persona[5], interpretación conforme[6], entre otros.

Por lo anterior, mi intención es visibilizar, la importancia de cualquier jurista, asesor de negocios y en general sujeto pasivo del derecho, la postura progresista en la evolución y autopoiesis que naturalmente el derecho positivo va forjándose a partir de su autoreferenciación, evitando posturas conservadoras, que restrinjan la evolución que la sociología del derecho requiere, recayendo en situaciones comunes como aquellas que llegan a señalarse que “una cosa es lo que la ley dice y otra distinta la realidad” cuando ambas deberían encontrarse si no a la par, si lo más cercano posible.

Ahora bien ¿las NIF realmente forman parte del derecho privado o la evolución del derecho las ha llevado al ámbito público?

Como ya señalamos, la función fundamental epistémica de las NIF es “la de encontrar un adecuado soporte teórico para sustentar la práctica contable y para guiar conceptualmente la emisión de normas particulares, desechando con ello planteamientos apoyados meramente en la experiencia, uso o costumbre”[7], es decir, que todo aquel o aquella generador o receptor de información financiera, pueda contar con bases sólidas que le permitan contar con certeza sobre los resultados mostrados, dejando de lado (en cierta medida) el criterio profesional para el reconocimiento de operaciones que afecten de manera positiva o negativa los resultados de los estados financieros.

Ahora bien, “la contabilidad es una técnica que se utiliza para el registro de las operaciones que afectan económicamente a una entidad y que produce sistemática y estructuradamente información financiera. Las operaciones que afectan económicamente a una entidad incluyen las transacciones, transformaciones internas y otros eventos”[8] , haciendo énfasis en las palabras información financiera, porque la finalidad natural de la contabilidad es la de generar esta, información financiera que dote a la entidad económica o terceros interesados, de datos que le permitan la toma de decisiones de manera informada y no al azar.

Sin embargo, en el derecho positivo, encontramos términos como conceptos jurídicos indeterminados o cláusulas habilitantes, ¿qué son estos?

Un concepto jurídico indeterminado es aquel que su definición es abstracta o subjetiva, en donde cuya interpretación puede llegar a ser de carácter “científico, tecnológico, axiológico, económico, político, sociológico o perteneciente a otras disciplinas a las que es menester acudir, adquiere un significado específico, preciso y concreto en presencia de las circunstancias definidas en cada caso particular; esto es, al ser contextualizadas con los hechos del caso, es posible verificar si se obtienen o no los objetivos y fines que deben alcanzar y derivar las consecuencias respectivas, que tomando en cuenta los intereses en conflicto permitan encontrar una solución concreta y práctica, por lo que la aparente vaguedad por falta de una descripción pormenorizada que no detalla los citados medios para una predeterminación a priori del alcance, sentido o contenido limitativo del concepto, es un hecho que puede subsanarse al momento de ser aplicado y no implica dejar en manos de la autoridad la facultad de dictar arbitrariamente la resolución correspondiente, pues el ejercicio de la función administrativa está sometido al control de las garantías de fundamentación y motivación tanto en los casos de las facultades regladas como en el de aquellas donde ha de hacerse uso del arbitrio o la discreción, explicitando mediante un procedimiento argumentativo por qué los hechos o circunstancias particulares encuadran en la hipótesis normativa que, entonces sí, resulta concretada al momento de subsumir los acontecimientos y motivar de esa manera la decisión, evitando visos de arbitrariedad”[9]

Por su parte, las cláusulas habilitantes[10] son aquellas que el legislador habilita y dota de actos formales legislativos a un Órgano del Estado, con la finalidad de que esta última, sea la obligada a regular determinadas conductas o en materias concretas y específicas, sin la necesidad que dichas modificaciones, deban de correr por un proceso legislativo de dictaminación, votación y publicación, sino que al ser situaciones dinámicas y altamente especializadas, el Órgano del Estado, de manera ágil puede precisar las bases, colocando como ejemplo de esta, el Servicio de Administración Tributaria (SAT) como Órgano de Gobierno y cláusula habilitante la relativa a los requisitos que los registros o asientos contables deben de cumplir[11]

La Ley del Impuesto Sobre la Renta (LISR), Ley del Impuesto al Valor Agregado (LIVA), así como el Código Fiscal de la Federación (CFF) se encuentran contaminados de conceptos jurídicos indeterminados o cláusulas habilitantes, en donde los contribuyentes, así como las autoridades fiscales, deben de recurrir a textos alternos a dichas leyes para poder dotar de sentido a determinados conceptos y poder dar cumplimiento a dichas cargas fiscales si hablamos de los sujetos pasivos o en el caso de los sujetos activos, para legitimar su actuar en contra de los contribuyentes.

Citemos un par de ejemplos a lo anterior: la LISR, señala la obligación de las personas morales el de formular un estado de posición financiero a la fecha en que termine el ejercicio[12] ¿cómo podríamos dotarle de validez al concepto de estado de posición financiero y dar cumplimiento a la obligación adjetiva? La respuesta a la pregunta la encontramos en el boletín A-5 de las NIF; por otra parte, de la misma manera encontramos en la LISR la determinación del costo de lo vendido y la valuación de inventarios [13] ¿qué debemos entender por costos históricos o predeterminados? ¿Qué debemos entender por costo identificado, costo promedio, primeras entradas primeras salidas? Sin lugar a dudas, la respuesta la encontramos acudiendo al boletín C-4 de las NIF; y finalmente ¿cómo un contribuyente cuestionado por parte de la autoridad fiscal puede contar con elementos de validez para demostrar la razón de negocios[14] en sus operaciones? tal parece la respuesta es obvia[15], “las NIF constituyen una herramienta útil en los casos en que se debe evaluar y resolver un problema que involucre no solo temas jurídicos, sino también contables y financieros, en los que debe privilegiarse la sustancia económica en la delimitación y operación del sistema de información financiera, así como el reconocimiento contable de las transacciones, operaciones internas y otros eventos que afectan la situación de una empresa”[16]

CONCLUSIÓN

Así entonces ahora podemos dar respuesta a las preguntas iniciales sobre el interés de los organismos públicos de formar parte del CINIF; las NIF se han constituido en una herramienta de soporte teórico-científico no solo en cuanto al cumplimiento de las obligaciones fiscales, sino también en la modulación del impuesto a través de las deducciones autorizadas, como lo es el ejemplo citado sobre el costo de lo vendido, no obstante parte del presente artículo, intencionalmente no analizamos la trascendencia de las NIF en la delimitación de un concepto jurídico indeterminado de vital importancia en la modulación del tributo relativo a lo estrictamente indispensable, pudiendo llegar a considerar que las NIF han dejado de pertenecer al segmento del derecho privado, evolucionando al ámbito público heteroaplicativo, emitidas o auscultados por una entidad privada, trasgrediendo todo proceso constitucional legislativo.

BIBLIOGRAFÍA

- https://www.cinif.org.mx/assets/estructura/CINIF_Presentacion_2024.pdf

- Quintana, Adriano Elvia, Estudios jurídicos en homenaje a Marta Morineau, t. I: Derecho romano. Historia del derecho, Instituto de Investigaciones Jurídicas Universidad Nacional Autónoma de México, 2016.

- Kelsen, Hans, Teoría pura del derecho, 4a, Editorial Universitaria de Buenos Aires, Buenos Aires, 2009.

- Consejo Mexicano de Normas de Información Financiera A.C., Normas de Información Financiera.

- Tesis: P. I/2011 (10a.), Semanario Judicial de la Federación y su Gaceta, Libro III, diciembre de 2011, Tomo 1, página 549

- Tesis: III.4o.(III Región) 2 K (10a.), Semanario Judicial de la Federación y su Gaceta, Libro IV, enero de 2012, Tomo 5, página 4319

- Tesis: 1a./J. 107/2012 (10a.), Semanario Judicial de la Federación y su Gaceta, Libro XIII, octubre de 2012, Tomo 2, página 799.

- Tesis: 1a. CCLXIII/2018 (10a.), Fuente: Gaceta del Semanario Judicial de la Federación, Libro 61, diciembre de 2018, Tomo I, página 337.

- Tesis: I.4o.A.594 A, Semanario Judicial de la Federación y su Gaceta, Tomo XXVI, Julio de 2007, página 2472.

- Tesis: P. XXI/2003, Semanario Judicial de la Federación y su Gaceta. Tomo XVIII, diciembre de 2003, página 9.

- Tesis: I.4o.A.797 A (9a.), Semanario Judicial de la Federación y su Gaceta. Libro I, octubre de 2011, Tomo 3, página 1661.

- Tesis: I.4o.A.799 A, Semanario Judicial de la Federación y su Gaceta. Tomo XXXIV, septiembre de 2011, página 2159

- Cámara de Diputados, Código Fiscal de la Federación.

- Cámara de Diputados, Ley del Impuesto Sobre la Renta.

[1] Quintana, Adriano Elvia, Estudios jurídicos en homenaje a Marta Morineau, t. I: Derecho romano. Historia del derecho, Instituto de Investigaciones Jurídicas Universidad Nacional Autónoma de México, 2016, p. 409., Véase en: https://archivos.juridicas.unam.mx/www/bjv/libros/4/1855/26.pdf . Fecha de consulta agosto 2024.

[2] Kelsen, Hans, Teoría pura del derecho, 4a, Editorial Universitaria de Buenos Aires, Buenos Aires, 2009, p. 113.

[3] Tesis: P. I/2011 (10a.), Semanario Judicial de la Federación y su Gaceta, Libro III, diciembre de 2011, Tomo 1, página 549

[4] Tesis: III.4o.(III Región) 2 K (10a.), Semanario Judicial de la Federación y su Gaceta, Libro IV, enero de 2012, Tomo 5, página 4319

[5] Tesis: 1a./J. 107/2012 (10a.), Semanario Judicial de la Federación y su Gaceta, Libro XIII, octubre de 2012, Tomo 2, página 799.

[6] Tesis: 1a. CCLXIII/2018 (10a.), Fuente: Gaceta del Semanario Judicial de la Federación, Libro 61, diciembre de 2018, Tomo I, página 337.

[7] Consejo Mexicano de Normas de Información Financiera A.C., Normas de Información Financiera, boletín A-1, introducción, primer párrafo.

[8] Ibidem, primer párrafo.

[9] Tesis: I.4o.A.594 A, Semanario Judicial de la Federación y su Gaceta, Tomo XXVI, Julio de 2007, página 2472.

[10] Tesis: P. XXI/2003, Semanario Judicial de la Federación y su Gaceta. Tomo XVIII, diciembre de 2003, página 9.

[11] Cámara de Diputados, Código Fiscal de la Federación, articulo 28, fracción II

[12] Cámara de Diputados, Ley del Impuesto Sobre la Renta, articulo 76, fracción IV.

[13] Ibidem, articulo 39

[14] Op. cit., nota 12, articulo 5-A

[15] Tesis: I.4o.A.797 A (9a.), Semanario Judicial de la Federación y su Gaceta. Libro I, octubre de 2011, Tomo 3, página 1661.

[16] Tesis: I.4o.A.799 A, Semanario Judicial de la Federación y su Gaceta. Tomo XXXIV, septiembre de 2011, página 2159.

Descarga gratis nuestra revista Excelencia Profesional dando clic aquí

¡Mantente al día con el mundo de la contaduría!

Suscríbete a nuestro boletín informativo “Conversatorio Contable”, exclusivo de la Asociación Mexicana de Contadores Públicos. Recibe cada lunes las últimas noticias, tendencias, y consejos prácticos directamente de los expertos. ¡Únete a nuestra comunidad y lleva tu práctica contable al siguiente nivel!

Suscríbete