C.P.C. y E.F. Adolfo Cortés Herrera

Socio Director de Cortés González y Asociados, S.C. Vicepresidente de Capacitación del Consejo Directivo AMCPDF

Con fecha 13 de noviembre de 2023 se publicó en el Diario Oficial de la Federación (DOF) la Ley de Ingresos de la Federación (LIF) para el ejercicio 2024, el Ejecutivo Federal da a conocer a la ciudadanía el presupuesto de ingresos que se pretende recaudar en dicho ejercicio, asimismo, se incluyen algunas disposiciones fiscales que son de vigencia anual, de lo cual comentaré los puntos más relevantes en su aplicación conforme a lo siguiente:

I.-INGRESOS PRESUPUESTADOS PARA EL EJERCICIO 2024

II.-TASA DE RECARGOS FISCALES PARA 2024

III.-REDUCCIÓN DE MULTAS

IV.-ESTÍMULOS FISCALES PARA PERSONAS FÍSICAS Y MORALES

V.-RETENCIÓN DE ISR POR INTERESES PAGADOS EN 2024

I.-INGRESOS PRESUPUESTADOS PARA EL EJERCICIO 2024

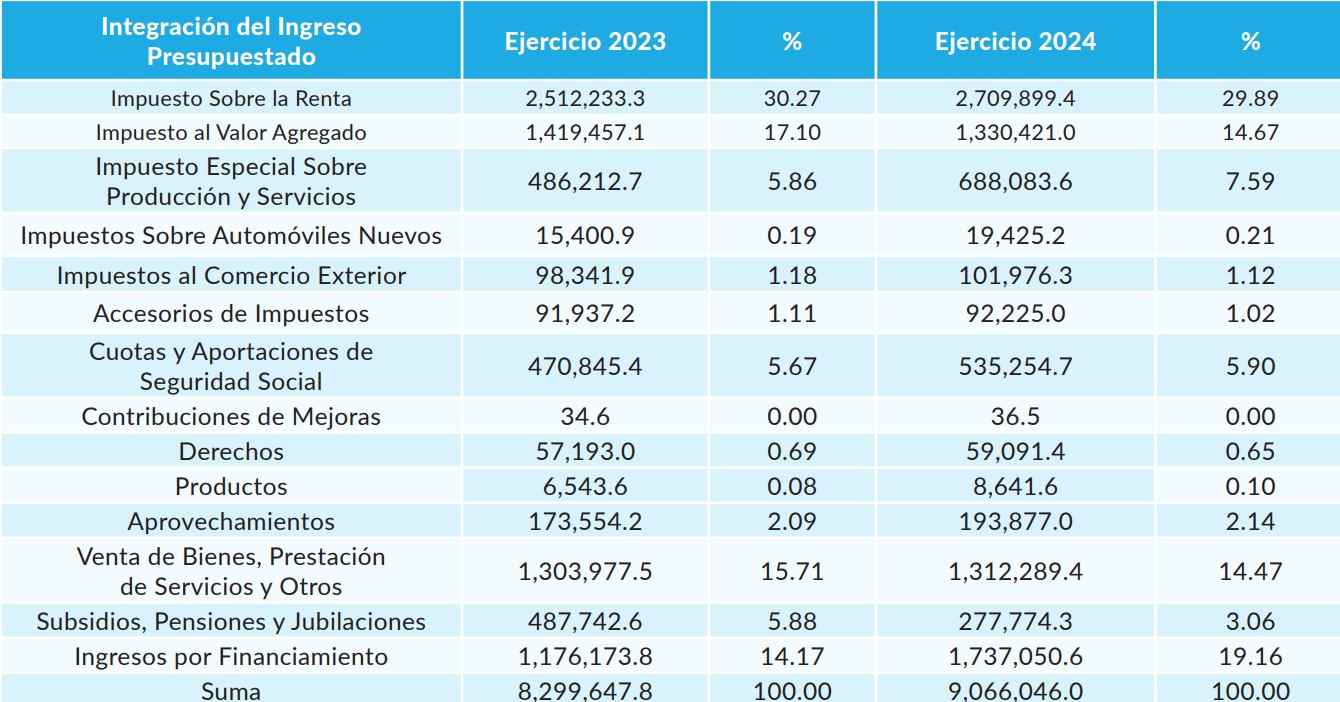

Artículo 1o. En el ejercicio fiscal de 2024, la Federación percibirá los ingresos provenientes de los conceptos y en las cantidades estimadas en millones de pesos que a continuación se enumeran:

CIFRAS COMPARADAS CON EJERCICIO 2023 Y 2024 CON PORCENTAJES EN SU INTEGRACIÓN

Porcentualmente el incremento en el presupuesto de ingreso del ejercicio 2024 con respecto al ejercicio 2023 es del 9.23 por ciento, lo cual resulta ser elevado, considerando que la inflación anual para el ejercicio 2023 pueda llegar hasta un 4 a 4.5 por ciento anual y de igual forma muy elevada en relación a los ejercicios anteriores, esto significa que el gasto público de cada año también se está elevando con cifras estratosféricas, causando el primer trastorno financiero en la economía de nuestro país.

Con respecto al ingreso anual estimado, es de apreciarse que el Impuesto Sobre la Renta (ISR) porcentualmente ocupa el primer lugar en recaudación con el 29.89% y en segundo lugar con el 14.67% el Impuesto al Valor Agregado (IVA), ambos impuestos se generan de la actividad económica de contribuyentes personas físicas y personas morales que operan en su mayoría bajo la asesoría, vigilancia, supervisión y dirección de los profesionales en la contaduría. Si para el ejercicio 2024 no se han incrementado las tasas impositivas, ni se han creado nuevos impuestos, para llegar a estas cifras de recaudación fiscal, la autoridad ha implementado desde el ejercicio 2023 el “Plan Maestro de Fiscalización y Recaudación”, con sus campañas de vigilancia y fiscalización en todas las actividades de los distintos contribuyentes, razón por lo cual debemos fortalecer nuestros sistemas operativos para estar preparados ante la intervención de las autoridades en la recaudación fiscal. Si es de tu interés en conocer el “Plan Maestro de Fiscalización y Recaudación” y ver los alcances por parte de la autoridad, te recomiendo consultar mi artículo publicado en la Revista Excelencia Profesional del mes de septiembre de 2023, donde hago un análisis del mimo.

Por si fuera poco, y no alcanzara el presupuesto de ingresos de la Federación por $9,066,046.0 billones de pesos para sufragar el gasto público del ejercicio 2024, se autoriza al Ejecutivo Federal para obtener otros créditos de financiamiento en los términos siguientes:

Artículo 2o. Facultades para el Ejecutivo Federal:

Se autoriza al Ejecutivo Federal, por conducto de la Secretaría de Hacienda y Crédito Público (SHCP), para contratar y ejercer créditos, empréstitos y otras formas del ejercicio del crédito público, incluso mediante la emisión de valores, en los términos de la Ley Federal de Deuda Pública y para el financiamiento del Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2024, por un monto de endeudamiento neto interno hasta por 1 billón 990 mil millones de pesos.

El Ejecutivo Federal queda autorizado para contratar y ejercer en el exterior créditos, empréstitos y otras formas del ejercicio del crédito público, incluso mediante la emisión de valores, para el financiamiento del Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2024, así como para canjear o refinanciar obligaciones del sector público federal, a efecto de obtener un monto de endeudamiento neto externo de hasta 18 mil millones de dólares de los Estados Unidos de América,

De igual forma, el Ejecutivo Federal y las entidades podrán contratar obligaciones constitutivas de deuda pública externa adicionales a lo autorizado, siempre que el endeudamiento neto interno sea menor al establecido en el presente artículo en un monto equivalente al de dichas obligaciones adicionales.

También se autoriza al Ejecutivo Federal para que, a través de la Secretaría de Hacienda y Crédito Público, emita valores en moneda nacional y contrate empréstitos para canje o refinanciamiento de obligaciones del erario federal, en los términos de la Ley Federal de Deuda Pública. Asimismo, el Ejecutivo Federal queda autorizado para contratar créditos o emitir valores en el exterior con el objeto de canjear o refinanciar endeudamiento externo.

II.-TASA DE RECARGOS FISCALES PARA 2024

En el capítulo III de la LIF y dentro de lo que corresponde a las facultades administrativas y beneficios fiscales, el gobierno federal da a conocer las tasas de recargos aplicables para el ejercicio 2024 en los términos siguientes:

Artículo 8o. En los casos de prórroga para el pago de créditos fiscales se causarán recargos:

I.- Al 0.98 por ciento mensual sobre los saldos insolutos.

II.- Cuando de conformidad con el Código Fiscal de la Federación (CFF), se autorice el pago a plazos, se aplicará la tasa de recargos que a continuación se establece, sobre los saldos y durante el periodo de que se trate:

1.-Tratándose de pagos a plazos en parcialidades de hasta 12 meses, la tasa de recargos será del 1.26 por ciento mensual.

2.-Tratándose de pagos a plazos en parcialidades de más de 12 meses y hasta de 24 meses, la tasa de recargos será de 1.53 por ciento mensual.

3.-Tratándose de pagos a plazos en parcialidades superiores a 24 meses, así como tratándose de pagos a plazo diferido, la tasa de recargos será de 1.82 por ciento mensual.

Las tasas de recargos establecidas en la fracción II de este artículo incluyen la actualización realizada conforme a lo establecido por el Código Fiscal de la Federación.

Como información adicional y por considerarlo relevante, señalo que el artículo 21 del (CFF) establece los lineamientos para determinar la tasa efectiva de recargos y la forma de calcularlos cuando no se cubran las contribuciones o los aprovechamientos en la fecha o dentro de los plazos fijados por las disposiciones fiscales, resultando la tasa mensual conforme a lo siguiente:

La tasa de recargos para cada uno de los meses de mora será la que resulte de incrementar en 50% a la que mediante la LIF fije anualmente el Congreso de la Unión. La fracción I del artículo 8 anterior indica una tasa del 0.98 que incrementada por el 50% resulta la tasa efectiva mensual del 1.47 % aplicable para el ejercicio fiscal 2024.

Asimismo, el segundo párrafo del mismo artículo 21 del CFF, señala que los recargos se causarán hasta por cinco años, mientras tanto no se extingan las facultades de las autoridades fiscales para determinar las contribuciones o aprovechamientos omitidos, sus accesorios e infracciones, lo cual considero importante en comentar para no incurrir en errores técnicos en su aplicación que pudieran resultar gravosos a los contribuyentes y una mala imagen para los profesionales en la materia al no aplicarlo correctamente.

Respecto al tema de recargos y actualizaciones fiscales, es de considerar que siempre será más económico financiarse con recursos propios o con alguna Institución Financiera para pagar los impuestos en tiempo y formas, ya financiarse con la autoridad es una grave contingencia, en caso de revisión o requerimiento de pago, se expone al contribuyente a sanciones que resultan más costosas que cualquier otro financiamiento, además con el riesgo de que sean conceptos no deducibles de impuestos y aún resulta más grave cuando se incurre en la agravante calificada como delitos de defraudación fiscal.

III.-REDUCCIÓN DE MULTAS

Artículo 15. Durante el ejercicio fiscal de 2024, los contribuyentes a los que se les impongan multas por infracciones derivadas del incumplimiento de obligaciones fiscales federales distintas a las obligaciones de pago, entre otras, las relacionadas con el RFC, con la presentación de declaraciones, solicitudes o avisos y con la obligación de llevar contabilidad, así como aquellos a los que se les impongan multas por no efectuar los pagos provisionales de una contribución, pagarán el 50 por ciento de la multa que les corresponda si llevan a cabo dicho pago después de que las autoridades fiscales inicien el ejercicio de sus facultades de comprobación y hasta antes de que se le levante el acta final de la visita domiciliaria o se notifique el oficio de observaciones a que se refiere la fracción IV del artículo 48 del CFF, siempre y cuando, además de dicha multa, se paguen las contribuciones omitidas y sus accesorios, cuando sea procedente.

Cuando los contribuyentes a los que se les impongan multas por las infracciones señaladas en el párrafo anterior corrijan su situación fiscal y paguen las contribuciones omitidas junto con sus accesorios antes de que se notifique la resolución que determine el monto de las contribuciones omitidas o la resolución definitiva a que se refiere el citado artículo 53-B, los contribuyentes pagarán el 60 por ciento de la multa que les corresponda siempre que se cumplan los demás requisitos exigidos en el párrafo anterior.

Es muy importante el análisis integral del artículo 15 de la LIF, ya que de ello se desprende el poder aprovechar los beneficios que se otorgan en materia de reducción de multas, siempre y cuando se cumplan los requisitos señalados y con las reglas de la Resolución Miscelánea Fiscal (RMF) para el ejercicio 2024 que establezca el Servicio de Administración Tributaria (SAT).

IV.-ESTÍMULOS FISCALES PARA PERSONAS FISICAS Y MORALES

Dado lo extenso que es este apartado en materia de estímulos fiscales, solo haré un enunciado de estos con los señalamientos a los contribuyentes y actividad que les aplica, haciéndose necesario en su caso, el análisis integral del artículo 16 de la LIF a fin de cumplir con todos los requisitos que, en cada estímulo se establece, asimismo, cumplir con lo dispuesto en las reglas de la RMF para el ejercicio 2024.

Artículo 16. Durante el ejercicio fiscal de 2023, se estará a lo siguiente:

A.- En materia de estímulos fiscales:

I.- Se otorga un estímulo fiscal a las personas que realicen actividades empresariales, que obtengan en el ejercicio fiscal en el que adquieran el diésel o el biodiésel y sus mezclas, ingresos totales anuales para los efectos del impuesto sobre la renta menores a 60 millones de pesos y que para determinar su utilidad puedan deducir dichos combustibles cuando los importen o adquieran para su consumo final, siempre que se utilicen exclusivamente como combustible en maquinaria en general. El estímulo no podrá ser aplicable por las personas morales que se consideran partes relacionadas de acuerdo con el artículo 179 de la Ley ISR.

Independientemente de las disposiciones generales a que se refiere esta fracción, hay que poner mucha atención a las reglas particulares, como es el caso de las personas morales que se consideran partes relacionadas, y que no tan solo las exime de este estímulo, sino que también les aplican otras obligaciones fiscales señaladas en la propia Ley del ISR.

II.- Las personas dedicadas a las actividades agropecuarias o silvícolas que se dediquen exclusivamente a estas actividades conforme al párrafo sexto del artículo 74 de la Ley del ISR, que utilicen el diésel o el biodiésel y sus mezclas en dichas actividades, podrán acreditar un monto equivalente a la cantidad que resulte de multiplicar el valor en aduana del pedimento de importación o el precio consignado en el comprobante fiscal de adquisición del diésel o del biodiésel y sus mezclas en las estaciones de servicio, incluido el impuesto al valor agregado, por el factor de 0.355, en lugar de aplicar lo dispuesto en el numeral anterior.

III.- Las personas morales que se dediquen exclusivamente a actividades agropecuarias o silvícolas en los términos del párrafo sexto del artículo 74 de la Ley del Impuesto sobre la Renta, que importen o adquieran diésel o biodiésel y sus mezclas para su consumo final en dichas actividades agropecuarias o silvícolas comprendidas en la fracción I del presente apartado podrán solicitar la devolución del monto del IEPS que tuvieran derecho a acreditar en los términos de la fracción II que antecede, en lugar de efectuar el acreditamiento a que la misma se refiere, siempre que cumplan con lo dispuesto en esta fracción.

Único caso particular en el que se permite la devolución del IEPS

IV.- Se otorga un estímulo fiscal a los contribuyentes que importen o adquieran diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, así como el turístico, consistente en permitir el acreditamiento de un monto equivalente al IEPS que las personas que enajenen diésel o biodiésel y sus mezclas en territorio nacional hayan causado por la enajenación de estos combustibles.

V.- Se otorga un estímulo fiscal a los contribuyentes que se dediquen exclusivamente al transporte terrestre público y privado, de carga o pasaje, así como el turístico, que utilizan la Red Nacional de Autopistas de Cuota, que obtengan en el ejercicio fiscal en el que hagan uso de la infraestructura carretera de cuota, ingresos totales anuales para los efectos del ISR menores a 300 millones de pesos, consistente en permitir un acreditamiento de los gastos realizados en el pago de los servicios por el uso de la infraestructura mencionada hasta en un 50 por ciento del gasto total erogado por este concepto.

VI.- Se otorga un estímulo fiscal a los adquirentes que utilicen los combustibles fósiles a que se refiere el artículo 2o., fracción I, inciso H) de la Ley del IEPS, en sus procesos productivos para la elaboración de otros bienes y que en su proceso productivo no se destinen a la combustión.

VII.- Se otorga un estímulo fiscal a los contribuyentes titulares de concesiones y asignaciones mineras cuyos ingresos brutos totales anuales por venta o enajenación de minerales y sustancias a que se refiere la Ley Minera, sean menores a 50 millones de pesos, consistente en permitir el acreditamiento del derecho especial sobre minería a que se refiere el artículo 268 de la Ley Federal de Derechos que hayan pagado en el ejercicio de que se trate.

El acreditamiento a que se refiere esta fracción, únicamente podrá efectuarse contra el ISR que tengan los concesionarios o asignatarios mineros a su cargo, correspondiente al mismo ejercicio en que se haya determinado el estímulo.

El SAT podrá expedir las disposiciones de carácter general necesarias para la correcta y debida aplicación de esta fracción y demás artículos de la LIF donde se hace el mismo señalamiento.

VIII.- Se otorga un estímulo fiscal a las personas físicas y morales residentes en México que enajenen libros, periódicos y revistas, cuyos ingresos totales en el ejercicio inmediato anterior no hubieran excedido de la cantidad de 6 millones de pesos, y que dichos ingresos obtenidos en el ejercicio por la enajenación de libros, periódicos y revistas represente al menos el 90 por ciento de los ingresos totales del contribuyente en el ejercicio de que se trate.

El estímulo a que se refiere el párrafo anterior consiste en una deducción adicional para los efectos del ISR, por un monto equivalente al 8 por ciento del costo de los libros, periódicos y revistas que adquiera el contribuyente.

Se recomienda analizar detenidamente todo lo dispuesto por esta última fracción, a fin de identificar los estímulos que sean o no acumulables, así como la documentación requerida por la autoridad en el caso de uso y aprovechamiento de dichos estímulos fiscales.

B.- En materia de exenciones:

Se exime del pago del derecho de trámite aduanero que se cause por la importación de gas natural, en los términos del artículo 49 de la Ley Federal de Derechos y en cumplimiento con las reglas de la RMF para el ejercicio 2023.

V.-RETENCIÓN DE ISR POR INTERESES PAGADOS EN 2024

Artículo 21. Durante el ejercicio fiscal de 2024 la tasa de retención anual a que se refieren los artículos 54 y 135 de la Ley del Impuesto sobre la Renta será del 0.50 por ciento.

Es de señalar que para el ejercicio fiscal 2022, la tasa de retención era del 0.08 por ciento, para el ejercicio 2023 fue del 0.15 y para el ejercicio 2024 es del 0.50 por ciento, lo cual significa un incremento paulatino de manera muy desproporcionada al incremento inflacionario marcado por el Índice Nacional de Precios al Consumidor (INPC).

Para mayor claridad de este artículo 21 de la LIF, transcribo lo dispuesto por los artículos 54 y 135 de la Ley del ISR que a la letra dicen:

Artículo 54. Las instituciones que componen el sistema financiero que efectúen pagos por intereses, deberán retener y enterar el impuesto aplicando la tasa que al efecto establezca el Congreso de la Unión para el ejercicio de que se trate en la Ley de Ingresos de la Federación sobre el monto del capital que dé lugar al pago de los intereses, como pago provisional.

Artículo 135. Quienes paguen los intereses a que se refiere el artículo 133 de esta Ley, están obligados a retener y enterar el impuesto aplicando la tasa que al efecto establezca el Congreso de la Unión para el ejercicio de que se trate en la Ley de Ingresos de la Federación sobre el monto del capital que dé lugar al pago de los intereses, como pago provisional.

Las personas físicas que únicamente obtengan ingresos acumulables de los señalados en este capítulo podrán optar por considerar la retención que se efectúe en los términos de este artículo como pago definitivo, siempre que dichos ingresos correspondan al ejercicio de que se trate y no excedan de $100,000.00

Concluyo señalando que son muy pocos los beneficios y estímulos fiscales que ofrece la Ley de Ingresos de la Federación, no aprovecharlos, no hacerlo conforme a derecho en los términos legales establecidos, afectará con mayor grado la economía de los contribuyentes, ante la mala gestión del profesional implicado en la materia. cga.fiscortes@gmail.com

Conoce la revista dando clic aquí