L.C.C. y E.F. Adriana Hernández Hernández

Socia de Transfer Pricing Services, S.C., Presidenta de la Comisión de Precios de Transferencia

L.C. Leticia López Flores

Gerente de Transfer Pricing Services, S.C., Integrante de la Comisión de Precios de Transferencia

I. Declaraciones Informativas de Partes Relacionadas

El fundamento legal en comento (artículo 76-A de la LISR), se adicionó a partir del ejercicio 2016 y su primera modificación se presentó en la reforma fiscal 2022. Durante esos años, la fecha de vencimiento de las declaraciones informativas de partes relacionadas local, maestra y país por país fue a más tardar el 31 de diciembre del ejercicio inmediato posterior. Es decir, la presentación de las declaraciones 2016 se venció el 31 de diciembre de 2017 y así sucesivamente, hasta la presentación de las declaraciones 2021, cuya obligación venció el 31 de diciembre de 2022

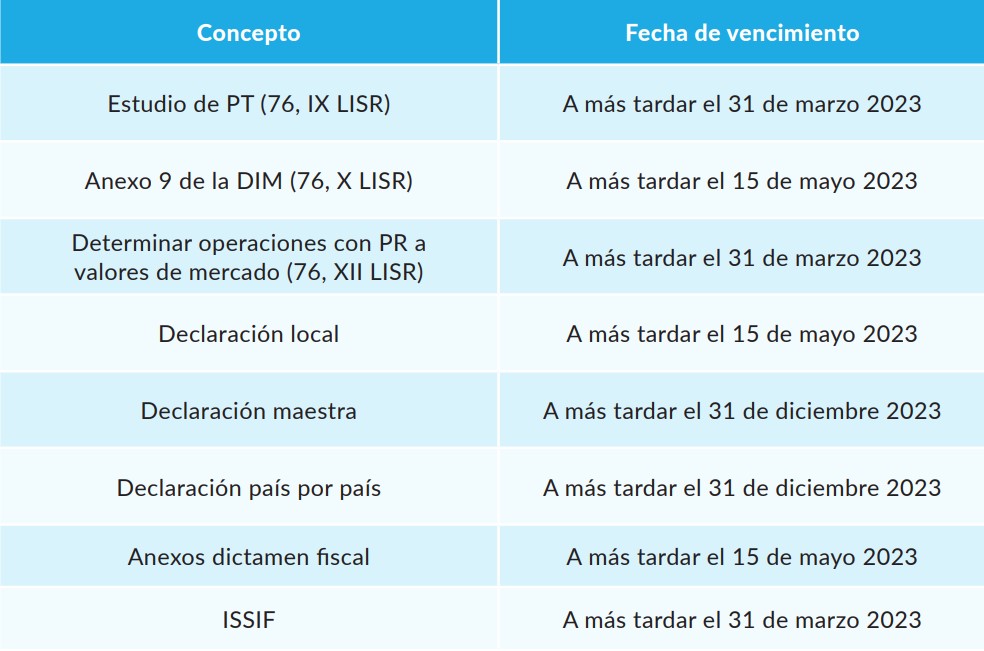

La reforma 2022 afectó el vencimiento de la obligación a partir de ese ejercicio, por tanto, debemos considerar que las declaraciones por el ejercicio 2022 que debieran presentarse en 2023, tendrían que estar acordes con las siguientes fechas:

- Declaración Informativa Maestra 31 de diciembre.

- Declaración Informativa Local 15 de mayo.

- Declaración Informativa País por País 31 de diciembre.

Por tanto, aunque la declaración informativa local ya está presentada, aún restan dos declaraciones por presentar a más tardar el 31 de diciembre de este año, la declaración maestra y el país por país.

II. Obligados

Los obligados a la presentación son aquellas personas morales que celebren operaciones con partes relacionadas y además se ubiquen en alguno de los supuestos que se mencionan a continuación:

- Personas Morales del Título II de la LISR, con ingresos acumulables en el ejercicio inmediato anterior iguales o superiores a $904,215,560, así como aquellos que al cierre del ejercicio fiscal inmediato anterior tengan acciones colocadas entre el gran público inversionista, en bolsa de valores.

- Las sociedades mercantiles que pertenezcan al régimen fiscal opcional para grupos de sociedades en los términos del Capítulo VI, Título II de la LISR.

- Las entidades paraestatales de la administración pública federal.

- Las personas morales residentes en el extranjero que tengan establecimiento permanente en el país, únicamente por las actividades que desarrollen en dichos establecimientos.

Los contribuyentes que sean partes relacionadas de los sujetos obligados a dictaminarse conforme al art. 32-A del CFF (nuevos obligados a partir también de 2022).

Aunque en un inicio, estos son los supuestos para estar obligado a presentar las tres informativas, el segundo párrafo del mismo artículo 76-A establece que hay que cumplir con uno de los dos supuestos adicionales para ser obligado a presentar la declaración informativa país por país, los cuales son:

A) Ser personas morales controladoras multinacionales, entendiéndose como tales aquellas que reúnan los siguientes requisitos:

- Sean residentes en México.

- Tengan empresas subsidiarias definidas en términos de las normas de información financiera, o bien, establecimientos permanentes, que residan o se ubiquen en el extranjero, según sea el caso.

- No sean subsidiarias de otra empresa residente en el extranjero.

- Estén obligadas a elaborar, presentar y revelar estados financieros consolidados en los términos de las normas de información financiera.

- Reporten en sus estados financieros consolidados resultados de entidades con residencia en otro o más países o jurisdicciones.

- Hayan obtenido en el ejercicio inmediato anterior ingresos consolidados para efectos contables equivalentes o superiores a doce mil millones de pesos.

B) Ser personas morales residentes en territorio nacional o residentes en el extranjero con establecimiento permanente en el país, que hayan sido designadas por la persona moral controladora del grupo empresarial multinacional residente en el extranjero, como responsables de proporcionar esta declaración informativa, país por país.

Redondeando las ideas: para estar obligados a presentar la declaración informativa maestra, además de tener operaciones con partes relacionadas y de caer en alguno de los cinco supuestos señalados previamente, alguna de las partes relacionadas debe ser residente en el extranjero. Para estar obligados a presentar la declaración informativa país por país, además de tener operaciones con partes relacionadas, de caer en alguno de los cinco supuestos y que alguna de las partes relacionadas sea residente en el extranjero, se debe caer en una de las dos opciones (A o B) señaladas previamente.

III. Multas

De acuerdo con el Artículo 81 fracc. XL del CFF, se considera infracción no proporcionar la información solicitada por alguna de las tres nuevas declaraciones informativas, estando obligado a ello, o proporcionarla incompleta, con errores, inconsistencias o en forma distinta a lo señalado en las disposiciones fiscales.

Lo anterior acarrea una multa que asciende a un monto de $172,480.00 a $245,570.00, señalado en el Artículo 82 fracción XXXVII del CFF. Si bien, la multa es onerosa, podría haber contribuyentes que asuman el costo, pero la sanción más grave no sería monetaria, sino operativa, ya que la fracción IV del artículo 32-D del Código Fiscal de la Federación fue reformada, a efecto de que los contribuyentes que no presenten estas declaraciones informativas, no puedan celebrar contratos de adquisiciones, arrendamientos, servicios u obra pública con la Administración Pública Federal, Centralizada y Paraestatal, así como con la Procuraduría General de la República.

IV. Forma de presentación

El último párrafo del Art. 76-A señala que el SAT establecerá reglas de carácter general para la presentación de estas declaraciones, y, a través de esas mismas reglas, podrá solicitar información adicional, e incluirá los medios y formatos correspondientes. La información adicional que se podría solicitar, así como ciertas reglas generales para la presentación de las declaraciones, se incluyen en la Resolución Miscelánea Fiscal 2023.

Por lo anterior, hay que atender a las reglas misceláneas 3.9.12 y 3.9.14, las cuales señalan la información que deben contener, proceder a crear un PDF y enviarlo a través del aplicativo en la página del SAT. Es decir, no hay un formato oficial, sino un aplicativo donde subir la información solicitada por la RMF.

V. Distintas declaraciones

Finalmente, no hay que olvidar que en total son cuatro posibles declaraciones de partes relacionadas a presentar. Dos vencen el 15 de mayo del ejercicio siguiente, que son:

- La Declaración Informativa Local, antes comentada y fundamentada en el artículo 76-A, y los obligados son los contribuyentes que celebren operaciones con partes relacionadas, tanto nacionales, como extranjeras y además caigan en alguno de los cinco supuestos señalados en el apartado II precedente. Para su preparación y envío hay que atender a la regla miscelánea 3.9.13, crear un PDF y enviarlo a través del aplicativo en la página del SAT.

- La Declaración informativa de operaciones con partes relacionadas, tanto nacionales como extranjeras, fundamentada en el artículo 76, fracción X de las LISR y que se presenta a través del Anexo 9 de la Declaración Informativa Múltiple.

3) y 4) Las declaraciones informativas maestra y país por país de partes relacionadas explicadas en los apartados previos. Solo se está obligado cuando se tienen operaciones con partes relacionadas y alguna está en el extranjero, pero además se ubica el contribuyente en los supuestos abordados en el apartado II precedente.

Para mayor guía, incluimos el siguiente cuadro resumen que contiene las fechas de vencimiento de las obligaciones del ejercicio fiscal 2022 para 2023.