C.P.C. Walter Raúl López Ramírez

Socio de Auditoría e Impuestos Consultoría y Asesoría Integral WMJA, S.C.. Integrante de la Comisión de Síndicos y Prodecon

Se realizó el planteamiento al Servicio de Administración Tributaria (SAT), por parte del programa de síndicos del contribuyente, para dar una solución a un problema del aplicativo del SAT para presentar avisos de compensación complementarios.

Planteamiento de los Síndicos del Contribuyente

Avisos de compensación complementarios (Problemática)

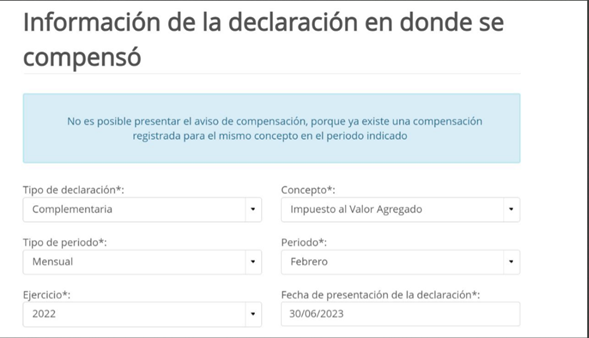

Nuestros asociados nos manifiestan que, al intentar presentar los Avisos de Compensación Complementarios, se genera un error que dice: “No es posible presentar el aviso de compensación, porque existe una compensación registrada para el mismo concepto en el periodo indicado”, lo cual impide que se puedan presentar los siguientes avisos complementarios. ¿Qué solución tiene el SAT a esta problemática?

Los avisos de compensación complementarios que nuestros asociados quieren presentar no les aplica la regla de RMF 2023 CFF 2.3.12, ya que nos comentan que están compensando saldos a favor de ISR generados en 2018 aplicado para pagar IVA a cargo.

Respuesta del SAT

A fin de dar atención a la problemática planteada, se informa lo siguiente:

Los contribuyentes que presenten su declaración a través del Servicio de Declaraciones y Pagos del SAT tendrán por cumplida la obligación de presentar el aviso de compensación, atendiendo lo dispuesto en la regla 2.3.121 de la Resolución Miscelánea Fiscal para 2023, misma que dispone:

“Para los efectos del artículo 23, primer párrafo del CFF, los contribuyentes que presenten sus declaraciones de pagos provisionales, definitivos o anuales a través del “Servicio de Declaraciones y Pagos”, a que se refieren las Secciones 2.8.1. y 2.8.3., en las que resulte saldo a cargo por adeudo propio y opten por pagarlo mediante compensación de cantidades que tengan a su favor, manifestadas en declaraciones de pagos provisionales, definitivos o anuales correspondientes al mismo impuesto, presentados de igual forma a través del “Servicio de Declaraciones y Pagos”, tendrán por cumplida la obligación de presentar el aviso de compensación, así como los anexos a que se refiere la regla 2.3.9.

No obstante, lo anterior, tratándose de contribuyentes personas físicas que hubieran optado por continuar tributando en el Título IV, Capítulo II, Sección II de la Ley del ISR, vigente hasta el 31 de diciembre de 2021, deberán presentar la información que señala la regla 2.3.9., fracción II.”

En tal virtud, el contribuyente quedó relevado de la obligación de presentar el aviso de compensación, ya que al haber presentado a través del “Servicio de Declaraciones y Pagos” (DyP) y optar por pagar un adeudo propio mediante compensación de una cantidad a favor, se tuvo por cumplida la obligación de presentar el aviso de compensación, motivo por el cual, el sistema señala que “No es posible presentar el aviso de compensación, porque existe una compensación en proceso para el mismo concepto en el periodo indicado”, razón por la que la aplicación no permite el registro de un nuevo trámite, ya que se trata de los mismos conceptos y periodos.

Respuesta insatisfactoria

Si bien la respuesta del SAT resuelve el planteamiento en el caso de contribuyentes que hayan presentado el aviso de compensación por primera vez después de haber optado por la compensación en el servicio de DyP, ignora el planteamiento real: ¿qué sucede si una vez presentado el aviso de compensación, el sistema no permite presentar un aviso complementario?

Implicaciones para contribuyentes

La situación no resuelta adecuadamente por el SAT y esto puede ser perjudicial para ciertos contribuyentes como son:

- Contribuyentes que tienen o tenían saldos a favor de ISR de 2017 o 2018 y que los compensaron contra el IVA a cargo aplicando la facilidad administrativa de la regla 2.3.102 de la RMF de 2019 vigente para 2023 con la regla 2.3.10 de la RMF, al eliminarse la compensación universal el 31 de diciembre de 2018.

- Así como aquellos que tributan en el Régimen de Incorporación Fiscal (RIF),

En ambos casos sí tienen obligación de presentar el referido aviso de compensación y no les aplica la regla 2.3.12 de la RMF 2023.

Por tanto, si un contribuyente está obligado a presentar un aviso de compensación complementario, ¿en qué momento lo debe hacer?, y ¿cuál es la función del aviso de compensación?

Al respecto, no existe una ficha de trámite específica al caso de un aviso de compensación complementario. Por ejemplo, para efectos del Impuesto sobre la Renta (ISR) la ficha de trámite “23/CFF Aviso de compensación de saldos a favor del ISR” refiere a los avisos complementarios en los siguientes términos:

En los casos de avisos complementarios por errores manifestados en el propio formato, o como consecuencia de modificaciones en la declaración en la que se manifiesta el saldo a favor, y/o en la declaración que contiene la aplicación de la compensación, presentará “Aviso de Compensación” electrónico a través del Portal del SAT con los datos que el propio aviso solicita, dicho aviso se acompañará de los documentos que se establecen en el catálogo de servicios y trámites de Devoluciones y Compensaciones, cuando estos hayan sufrido alguna modificación.

Fuera de esto, no hay un párrafo que trate en detalle el tema de avisos complementarios.

Por un lado, pareciera que los contribuyentes deben esperar a que la autoridad resuelva, en un plazo máximo de 3 meses, la compensación solicitada a través del aviso normal; sin embargo, esto impide que los contribuyentes puedan presentar el aviso complementario en el plazo de 5 días siguientes a aquel en que la compensación se haya efectuado, asumiendo que modificaron la declaración que dio origen al saldo a cargo (o el saldo a favor que se compensará).

Entonces, pareciera que la siguiente opción de los contribuyentes es desistir voluntariamente la compensación para así presentar un aviso normal nuevo, usando los datos correctos. No obstante, a la fecha no existe una forma de desistir voluntariamente el proceso iniciado por el aviso de compensación.

Al contribuyente, le resta presentar un caso de aclaración pidiendo el desistimiento, con la expectativa de que así le permita iniciar el proceso de compensación con los datos correctos.

Por lo anterior, del punto de vista del contribuyente existe dos alternativas, ambas con sus desventajas:

- Esperar a que la autoridad autorice la compensación, para después presentar un aviso de compensación complementario. Esta opción implica cumplir la obligación a destiempo, además de esperar un tiempo que puede ascender de 3 a 6 meses

- Presentar un aviso un caso de aclaración pidiendo el desistimiento de la compensación. En esta opción, puede que la autoridad no responda satisfactoriamente, sumado al hecho de que no garantiza que el contribuyente pueda presentar el aviso en el plazo legal.

La situación resulta desafortunada para los contribuyentes que presenten avisos de compensación, particularmente los obligados y aquellos que tributan en el RIF. Frente a esta problemática, la mejor alternativa resulta la prevención. En consecuencia, los contribuyentes que deban realizar el trámite deberán dar una exhaustiva revisión de los documentos

y declaraciones, para confirmar que todos los datos sean correctos, a fin de evitar los contratiempos que provoca el aplicativo del SAT.

Se invita a todos los asociados a mandar sus planteamientos al e-mail: comites@amcpdf.org.mx

Frase celebre

No es necesario que estés encerrado en una oficina todos los días. Si sabes hacia dónde vas y cuál es tu objetivo, puedes trabajar cómo y dónde quieras (BEN SIBERMAN “Pinterest”)